Whenever広東3月号 来料加工廠の撤退/転進

2018-02-27

その二 独資化すべきか撤退/転進かの経営判断

来料と独資の損益状況比較

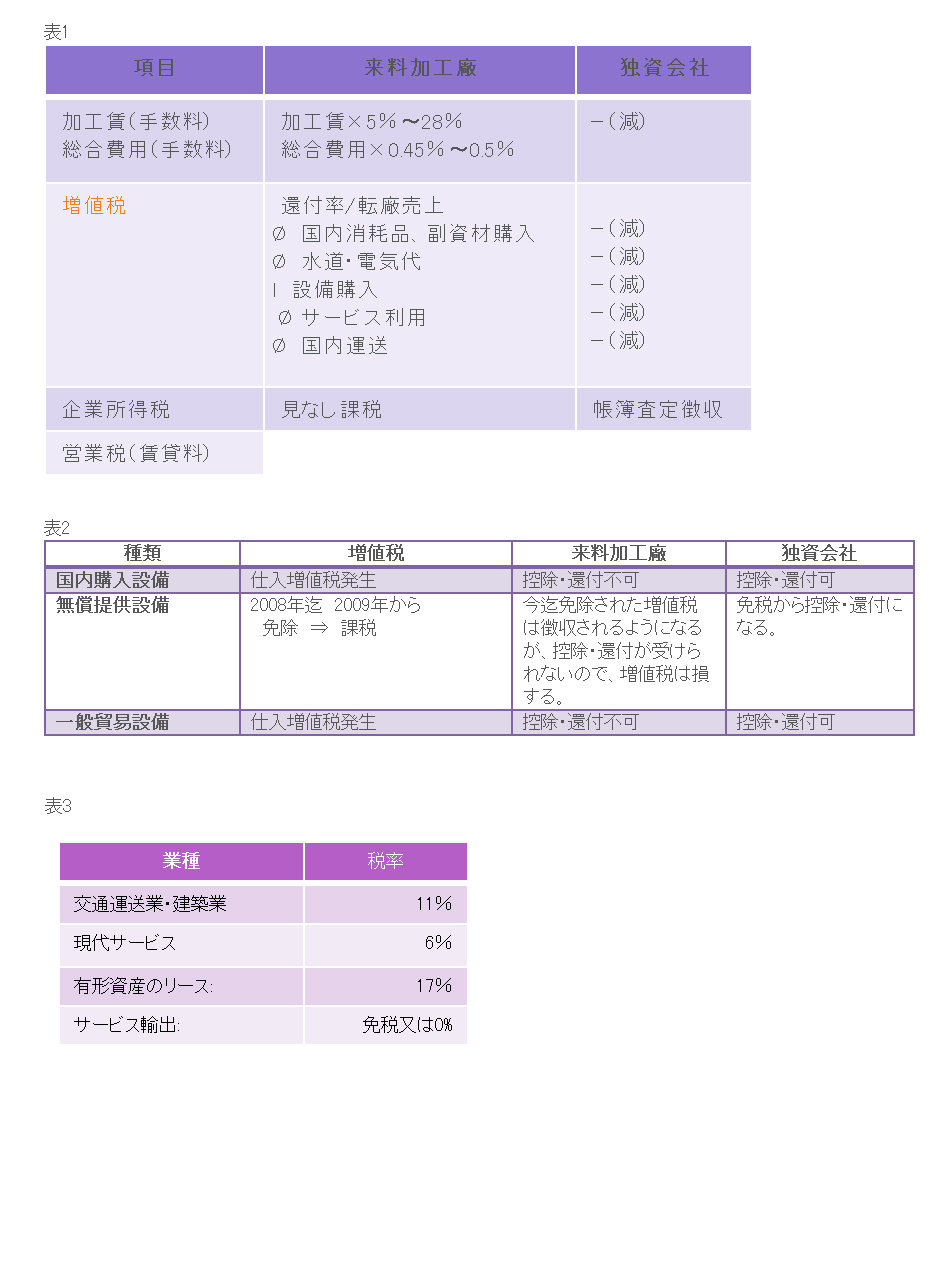

独資化の新規相談を受けた際に、顧客本社の経営者からよく伺うのは、独資の損益状況を予測する段階で、その有望度が数字で明確に判断できる診断報告書は少ないという嘆きです。つまり、経営者を納得させるためには独資の損益分岐点の試算をし、数字で独資の経費変動(主に税金)を説明することが不可欠ということです。正銘では、経営者に分りやすく説明するには、表を活用しています。

簡単にいえば、来料と独資の経費面に於いては、正規入金の手数料、増値税、企業所得税、営業税の4つが違います。

★加工賃と総合費用に対する手数料

来料加工廠を運営するには、正規な入金ルートは加工費か又は総合費用を香港社から受取ることで、その中から市・鎮・村や「商務単位」が「加工費」に対して「結匯分成」と呼ぶ総合費用に対して「手数料」の名目で費用を取得していました。

加工費の「結匯分成」は加工賃の約5%~28%で、総合費用の「手数料」は総合費用の約0・45%が一般的です。

独資を運営する際に、取引に対する買掛金と売掛金の決済には、右記のような手数料が一切発生しません。そのため、正規で運営している来料加工廠は、独資化での経費削減の効果は大きいです。(表1)

★増値税

現状では、来料加工廠の加工賃収入に対する増値税が免除される一方で、仕入増値税は控除・還付できません。(表2)

独資会社に対して、増値税の免除・控除・還付仕組が適用されます。管理者の中には、「輸出入を行う際には増値税が発生していないので、増値税の負担がないのではないか」と思っている方が多いですが、実は「(輸出売上l輸入仕入)×(17%l還付率)」で税金が発生しています。

一方で独資会社が支払った仕入増値税はまず右記の増値税を控除して、控除し切れない部分は還付を受けられます。

ただし、転廠取引に対して、広東省では「不徴収、不還付」(右記の計算で算出した税金を徴収しない、逆に仕入れ増値税も還付・控除を受けられない)の制度が適用されるため、広東省の会社で転廠売上がある場合、転廠売上が総売上を占める比率で、仕入増値税が転出されます。つまり、「転廠売上/(転廠売上+直接輸出売上)」×仕入増値税が控除・還付対象から除外されます。

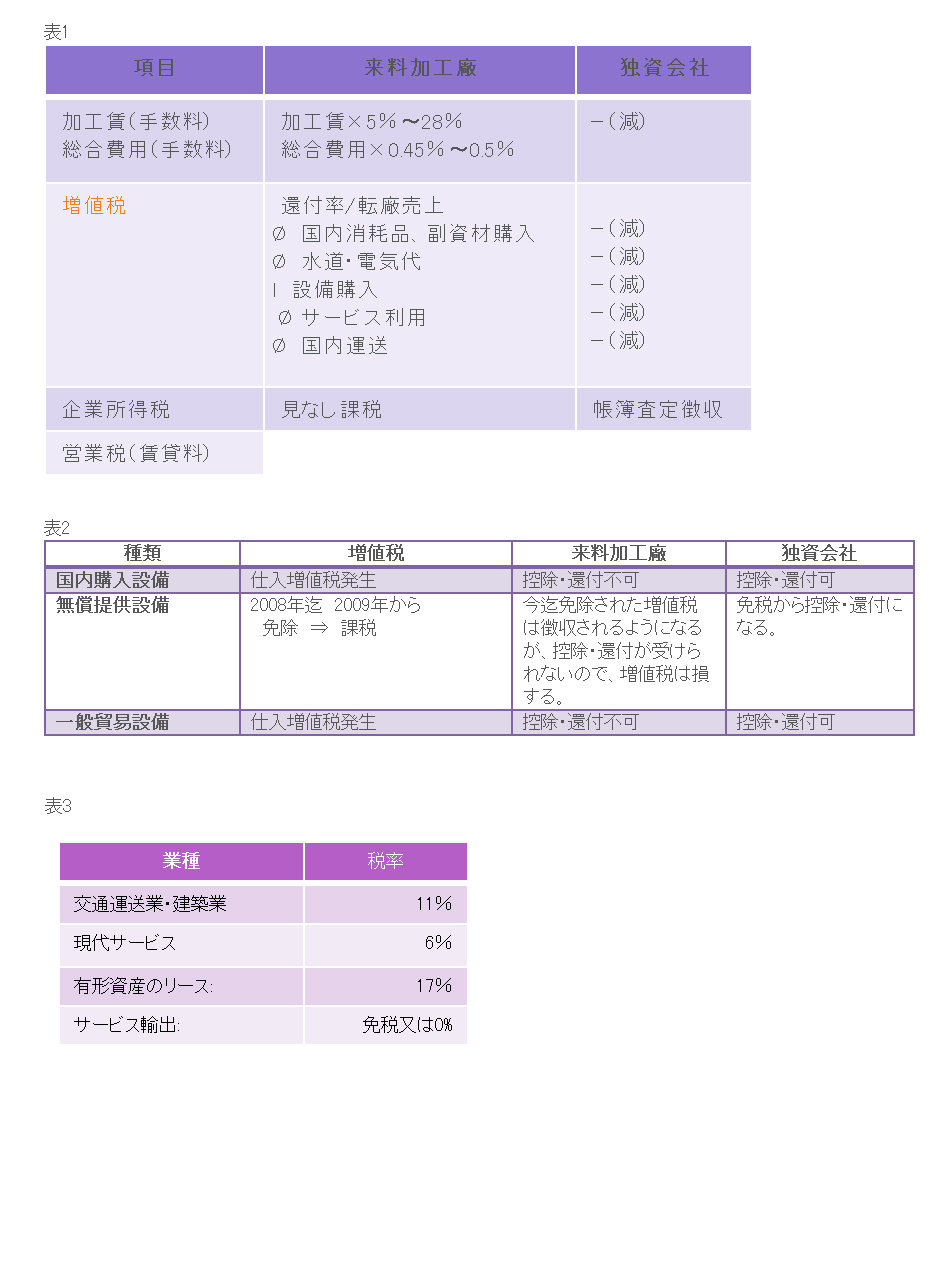

設備増値税の影響分析

2009年1月1日より施行された「中華人民共和国増値税暫定条例」は、生産型増値税から消費型増値税へと転換し、設備購入に対する仕入増値税が控除・還付を受けられるようになりました。よって、免税措置で仕入増値税を控除・還付していない来料加工廠に対して、無償提供設備(金型含む)の輸入時に生じる増値税は税金負担となるだけで、逆に独資会社は控除・還付を受けられる為、設備導入計画がある会社に対しては、独資化は節税効果があります。

営業税から増値税へ変更税制の影響分析

中国では物の販売は増値税が課され、サービス提供は営業税が課され、取引の種類により税目が異なります。12年11月から広東省では営業税から増値税への変更税制が施行され、左記の業種に対して、これまでは営業税が課されましたが、今後は増値税が課されることになります。(表3)

よって、この政策が施行されることにより、来料加工廠は仕入増値税を控除・還付できないので、上記の税金がそのまま損になって、独資になると当該税制が控除・還付できるようになり、費用削減になります。

まとめ:ご承知の通り、来料は国内仕入に対して、仮に正規に処理すると、仕入増値税が発生し控除・還付を受けないことによりコストが独資より高いはずですが、ほとんどの会社は香港支払で支払い、増値税領収書を貰っていなく、増値税を納付していないため、税金コストが低いです。全体の損益状況を試算する際に、合法化のコストの認識がないと、判断を間違いやすいです。